Az újrafinanszírozás segít a hitelfelvevőnek csökkenteni a pénzügyi terheket, és jobb feltételeket teremt az adósságfizetéshez. Tudva, hogyan kell megfelelően refinanszírozni a kölcsönt, elkerülheti a túlfizetéseket és megtakaríthat. Hogyan válasszunk bankot ehhez, és mit kell keresni – a cikkünkben.

Mi az a refinanszírozás?

A refinanszírozás refinanszírozás, azaz új kölcsön megszerzése a régi kölcsön visszafizetésére. Fontos, hogy az új adósságkötelezettség feltételei kedvezőbbek legyenek. Ennek köszönhetően:

- Csökkentse a kamatlábat.

- Csökkentse a havi fizetést és változtassa meg a kölcsön futamidejét.

- A különböző bankokon belüli több adósság kiszámításának egyszerűsítése azáltal, hogy összevonják azokat.

- Vizsgálja felül a hitel valutáját.

Jogi szempontból a refinanszírozás célkölcsön, azaz a szerződésben fel kell tüntetni, hogy a pénzt a fennálló adósság megtérítésére fogják felhasználni. Szinte ugyanazok a követelmények vonatkoznak a hitelfelvevőre, mint a szokásos kialakítás esetén. Ellenőrizni kell a munkaképességet, a jövedelemforrás elérhetőségét, a munkahelyét, több telefonszámot kell hagyni, igazolványokat be kell nyújtani.

A refinanszírozó bank ellenőrzi a hiteltörténetet is. Nem fog kapcsolatba lépni azokkal a megbízhatatlan ügyfelekkel, akik késik a fizetést és nem felelnek meg a szerződéses követelményeknek. Ez egy eszköz, amellyel a stabil fizető a legjobb feltételekhez vált, nem pedig a kötelezettségek elkerülésének módja.

Mi a különbség a refinanszírozás és a szerkezetátalakítás között?

Átstrukturálás – a jelenlegi adósságállomány felülvizsgálata. Csak abban a bankban lehet megtenni, ahol a kölcsönt felvette. Ez a hitelterhek csökkentése érdekében létezik, ha nehéz a kölcsönzött összegek visszafizetése..

A refinanszírozás a megtakarítás egyik módja. Régi hitel cseréje új kölcsönmel bármely más banknál, ideértve a jelenlegi is. De a jelenlegi banknak nem mindig lesz nyereséges a kölcsön feltételeinek felülvizsgálata lojálisabb bankok számára. Ezért megtagadhatja.

Ebben az esetben újra kell finanszíroznia

1. Kamatlábak csökkentése

Az újrafinanszírozás akkor válik relevánsnak, ha a piaci kamatlábak csökkentik a hitelkamatokat. Például egy család 2005-ben évi 14-15% -kal jelzálogot kapott. 2007-re a piaci kamatlábak 12–13% -ra estek. Annak elkerülése érdekében, hogy ne fizesse meg a többletkamatot, refinanszírozási ajánlatokat tanulmányozott, és egy másik bankkal tárgyalták meg a szerződést. Ez elősegítette a havi kifizetések és a jelzálogkölcsön teljes végső költségének csökkenését..

Forrás: lifehacker.ru

2. A hitelek egységesítése

Több kölcsönt refinanszírozhat. Ezeket egyesítik, közös fizetést és egy tétot fizetnek. Tehát egy kölcsönért csak egyszer fizet.

3. Deviza változás

A növekvő valuták miatt a dollár- és euróhitelek elsöprő tehergé váltak. A refinanszírozásnak köszönhetően megváltoztathatja a kamatlábat, és az adósság rubelré válhat.

4. Csökkentett havi fizetés

Nem a legjobb megoldás. A minimális havi fizetés csökkentésével megnövekszik az időszak, és ennek eredményeként nagyobb kamatot kap a bank, azaz a végén túlfizet. Ennek akkor van értelme, ha nehéznek bizonyul, hogy havonta egy minimális összegű pénzeszközt allokáljon hitelhez..

A bankok refinanszírozási szolgáltatásokat nyújtanak a következő típusú kölcsönök esetében:

- Jelzálog

- Fogyasztási kölcsönök

- Bankkártyák

- Autós kölcsönök

- Folyószámla-tartozások bankkártyákon

A bank mindegyik esetben egyedileg eldönti, hogy kész-e újrafinanszírozni a fizető fél adósságkötelezettségeit, vagy sem. Egyesek csak fogyasztási hitelekkel működnek, mások nem devizaadósságot vállalnak.

Hátrányok refinanszírozás

- A kedvezőtlen feltételek, amelyek kezdetben nem tűntek a legfőbb hátránynak. A refinanszírozással a hitel futamideje meghosszabbodhat. Ezért még az alacsonyabb kamatláb a „távolságra” drágábbá teszi az új kölcsönt. Vigyázzon erre. Az Ön feladata a határidő betartása, de a fizetés és az ajánlat méretének csökkentése.

- További költségek a jelenlegi hitel előzetes visszafizetésére (büntetés), jutalék a pénz átutalására az egyik bankból a másikba, a refinanszírozási eljárásért jutalék.

- A dokumentumok gyűjtésének és a fizetőképesség újbóli megerősítésének bürokratikus körén át kell menni.

Hogyan lehet kapcsolatba lépni a bankkal

1. Kérdezze meg a jelenlegi hitelezőt, hogy kész-e megváltoztatni a szerződés feltételeit. A bank számára nem lehet előnyös, ha elengedi az ügyfelet, ezért engedményeket tesz.

2. Ha a jelenlegi hitelező nem hajlandó felmutatni hűségét, tanulmányozza a refinanszírozási piacon lévő egyéb ajánlatokat. Fontos megérteni a tarifákat, a szükséges dokumentumokat, a korlátozó feltételeket, az új bank megbízhatóságát.

3. Ellenőrizze az előtörlesztés lehetőségét. Kiderülhet, hogy a jelenlegi hitelfelvevővel kötött szerződés feltételei alapján az adósságot nem lehet előre visszafizetni. A refinanszírozáshoz szintén fontos az a lehetőség, hogy megszabaduljon a kölcsöntől az ütemezés előtt. Adja meg a korai visszatérés feltételeit és algoritmusát.

4. Az utolsó szakaszban lépjen kapcsolatba a refinanszírozó bankkal. Nyújtson be jelentkezést és szerződést. Általában a bank maga oldja meg a szervezeti kérdéseket, és elküldi a szükséges összeget az előző hitelezőnek.

5. Óvatosan ellenőrizze a szerződésnek a jutalékok mértékére és a bírságok kiszámításának feltételeire vonatkozó szakaszát..

Hogyan válasszunk ki egy bankot refinanszírozásra

A jó feltételek elérése érdekében meg kell ismerkednie sok bank ajánlatával, figyelembe véve több paramétert:

- Kamatláb. Keressen alacsonyabb kamatot, mint egy meglévő hitel.

- Összeg és időtartam. A legtöbb bank legfeljebb 5-7 évig kész refinanszírozni és legalább 30-50 ezer rubelt, de vannak lehetőségek 10-15 évre. A kölcsönnek „idősebbnek” kell lennie, mint hat hónap, és nem érheti el a következő 2-3 hónapban.

- Dokumentumcsomag. Egyes esetekben csak az Orosz Föderáció útlevele elegendő, más bankokban a jövedelem igazolására és kiegészítő okmányokra (munkafüzet, SNILS, katonai személyi igazolvány, refinanszírozott kölcsön dokumentumai) van szükség..

- Követelmények a hitelfelvevő számára. Az ügyfél életkora és hitelképessége korlátozott.

Annak érdekében, hogy ne pazarolja az idejét a webhelyek böngészéséhez, a hívások kezdeményezéséhez és az összes adat összehasonlításához, használja a online refinanszírozási kiválasztás a szolgáltatás összehasonlítása. Megmutatja egy adott város és régió aktuális ajánlatait. Az opciókat az összeg, idő, a szükséges dokumentumok, az életkor követelményei és egyéb paraméterek szűrik. A központi banki szervezetek regisztrációs számát szintén feltüntetik, és vannak gombok az alkalmazáshoz.

Hogyan lehet kiszámítani, hogy a hitel refinanszírozása nyereséges lesz?

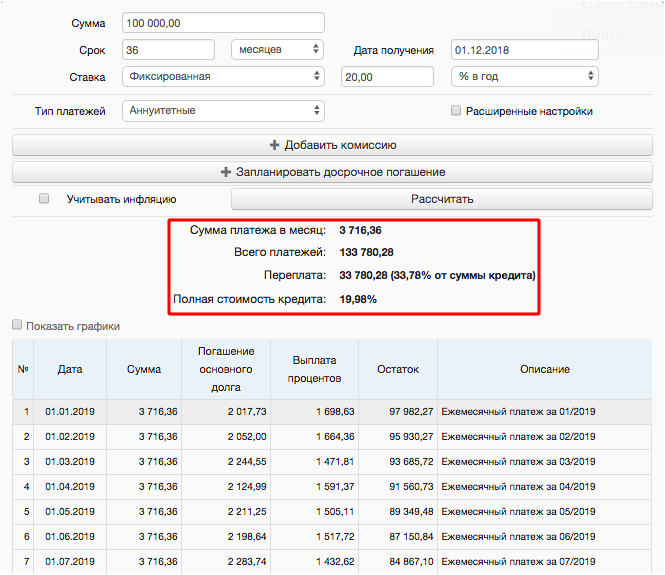

Ahhoz, hogy megértse, vajon egy új hitel valóban hozzájárul-e a pénzügyi helyzet javításához, számolja ki, mennyit fog fizetni. Használat hitelkalkulátor.

Például 100 000 rubelt kölcsönbe vett. évente 20% -kal három évig. Ez idő alatt 133 780 rubelt kell fizetnie a bankjának.

Az első hitel kiszámítása

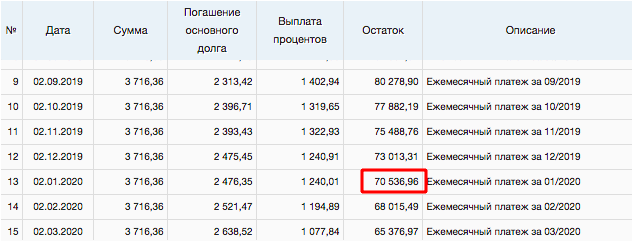

Egy évvel később úgy döntött, hogy újrafinanszírozza. 12 befizetés már megtörtént, 44 596,32 rubelt átutalt a banknak. Egyensúly 70 536,96 dörzsölje.

A hitel törlesztési egyenlege 12 hónap után

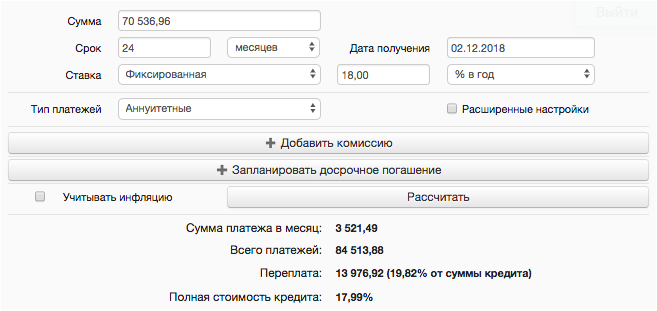

Egy másik bank felajánlja, hogy refinanszírozza két évre a kölcsön egyenlegét 18% -kal. Írja be újra az adatokat a számológépbe. A havi fizetés 3 521,49 rubelre csökken. és két év alatt 84 513,88 rubelt adsz.

Új kölcsön kiszámítása

Alsó sor: az adott évben egy banknak 44 496,32 rubelt fizetett. plusz fizetés 84 513,88 dörzsölje. egy új bankhoz. Kiderül, hogy a teljes összeg 129 110,2 rubel. Ha nem refinanszírozza a kölcsönt, akkor 133 780,28 rubelt ad az első banknak. Így az ellátás 4 670,08 rubelt fog elérni.

A pontos számításokat csak a pénzügyi szervezet osztályán találja meg. Íme egy példa és az újrafinanszírozás elve. Emlékeztessünk önöket ismét arra, hogy figyelmet kell fordítani az összes jutalékra, mivel ezek miatt csökken az egyik hitel másikkal való felváltásának előnye, és lehet, hogy egyáltalán nincs értelme..

Az újrafinanszírozás Oroszországon kívül is elérhető

Az Ukrajna területén tartózkodók pénzügyi nehézségei már nem jelent problémát. Ha a hitelfelvevő késlelteti az egyik kölcsönt, akkor online szolgáltatásokkal is igénybe veheti tartozásait. „Hitel-online” hitelkatalógus valamint a hitel-refinanszírozási piacon más vállalatok éjjel-nappal működnek, és az ajánlatok választása nem rosszabb, mint az oroszé.

Nem kétséges, hogy a bankok segíthetnek egy másik hitel hátralékának fedezésében, de általában a követelmények magasak – a kérelem megerősítése az esetek 70% -ában negatív választ ad..

Hasonló cikkek

- Hogyan lehet kiszabadulni az adósságtól? – Végigjátszás.

A VTsIOM szerint az oroszok 57% -a elismerte, hogy rendelkezik egy vagy több fennálló kölcsöngel – ez kétszer annyi, mint nyolc évvel ezelőtt. Tök mindegy…

- Hogyan lehet pénzt kölcsönözni és megszerezni.

Az ideiglenes felhasználásra szánt pénz átutalására (kölcsönként) a legtöbb esetben ismerősök és közeli emberek között kerül sor, akik nem terhelik magukat a törvényes…

- Hogyan lehet pénzt kölcsönözni és nem bánni

2018-ban az oroszok adóssága a bankok és más hitelezők felé összesen 16 trillió rubelt tett ki. Családonként ez átlagosan 191 ezer….

Hogyan lehet refinanszírozni a kölcsönt és jövedelmezőbbé tenni az adósságot? Van valamilyen speciális hitelfelvételi lehetőség vagy program erre a célra? Hogyan lehet csökkenteni a kamatlábat, hogy ne terhelje olyan nagy mértékben a jövedelmet? Milyen egyéb módszerek vagy stratégiák segíthetnek abban, hogy az adósságfizetés hatékonyabbá váljon és több megtakarítást tudjak elérni? Nagyon köszönöm a választ és a segítséget!